6月13日,陜西鋼鐵集團有限公司黨委書記、董事長楊海峰就近期鋼鐵行業超低排放、鐵礦石價格等熱點問題接受了《中國冶金報》記者的采訪。

記者:4月底,國家五部委發布了《關于推進實施鋼鐵行業超低排放的意見》(以下簡稱《意見》)。您認為,鋼鐵企業實現超低排放較大的難點是什么?陜鋼在推進實施超低排放過程中面臨哪些困難?您有哪些建議?

楊海峰:陜鋼處在中國中部,特別是陜鋼龍鋼公司還處在汾渭平原范圍內,堅決貫徹五大發展理念,堅決落實《意見》有關規定和要求,將超低排放落實到位是我們的基本態度。為此,我們成立了專門的工作機構,制訂了詳細的超低排放方案和項目落實網絡圖,按照關鍵線路倒排工期,確定責任人、責任領導,確保超低排放工作落實到位。

我們面臨的難點和壓力主要包括兩點:一是超低排放改造投資和運維費用大。初步測算,龍鋼超低排放改造需投資35億元,全陜鋼集團不低于50億元,因涉及技術問題,這還不是較終的投資。現在的運維費用已達到140元/噸,全部到位后估計會接近300元/噸,因此,一次性投資和運維的壓力比較大。二是在一些超低排放項目的技術選擇上還有一定難度,包括新建環保設施的布局、超低排放工程副產品資源化利用的技術支撐和規模化發展等問題。

面對這些困難和壓力,首先是我們自身要克服困難,同時也建議生態環境部、行業協會在技術上加強指導,組織專家組聯合攻關。

記者:世界鋼鐵協會公布了鋼鐵企業世界排名,陜鋼2017年列第39位,2018年列第36位,前進了3位,這個不光是產量、指標的提升,后面還有管理、技術的提升。陜鋼采取了哪些措施?下一步,還有沒有更高的目標?

楊海峰:陜鋼集團這幾年取得了一定的進步,在鋼協和世界鋼協的排名上都有進步。我的體會是,這個進步主要來自3個方面。

第一,歸功于供給側結構性改革,特別是淘汰落后鋼鐵產能的決策,既凈化了鋼鐵市場,同時也使守規矩、正規化生產的企業有了很好的市場空間,使陜鋼集團既定的生產能力能夠得到正常發揮。

第二,在良好的環境條件下,陜鋼集團始終對標先進、追趕追趕,使我們整體的經濟技術指標有了提高,使我們的裝備更好地發揮了作用。

第三,打掉“地條鋼”之后,釋放出了大量的廢鋼資源,激發長流程企業在轉爐煉鋼工序中多用了許多廢鋼,產量增加。

今后,我們一是更多地從結構上、內涵上、落實高質量發展的要求上去做工作,調整產品結構,用5年或更長時間,將50%建筑用鋼開發轉化成制造業用鋼;二是實現產品的高端化、減量化、綠色化,加快實現做西部較具競爭力的高端鋼鐵材料服務商的愿景目標;三是我們要向用戶服務商轉型,定制服務、柔性生產、智能制造、增值服務,讓我們的產品更符合用戶的需求,讓陜鋼集團的可持續發展能力更強。陜鋼去年在法人治理結構完善過程中,設立了董事會用戶價值增值服務**,就是要通過這個機構推動從制造商向服務商的轉型。

記者:前段時間,中國寶武重組了馬鋼股份,粗鋼產能近億噸。鋼企區域重組對產業集中度的要求是提高到60%,目前是35%。作為陜鋼集團的董事長、西部鋼鐵企業的重要管家,您認為這種兼并重組會促使未來行業形勢和鋼企發展出現哪些新的變化?

楊海峰:中國鋼鐵企業提高產業集中度是國家倡導、行業熱議很多年的話題,現在也到了破題和突破的時候了。寶武的成立、馬鋼被重組,會促進中國鋼鐵集中度更快提高。寶武后面可能還有更大的動作。在未來3年~5年,大大小小的鋼鐵企業都要站隊,這是必然的選擇。我國鋼鐵企業較終將分化為4類,即特大型行業引領型企業、專業化行業引領企業、大型區域性主導型企業、中小型區域性配套企業。我相信2年~3年形勢就會明朗化,鋼鐵行業一定會由“春秋時期”過渡到“戰國時期”,這是我們繞不過去的、必須認真對待的挑戰。同時,這也是符合行業發展規律的。

鋼鐵行業持續提高生存能力、集中化發展,有這么幾個好處:第一,對于大集團而言,抗風險能力、良性競爭的態勢更強了,市場更有秩序了,惡性競爭的傾向少了。第二,對于國家的經濟,鋼鐵行業“過山車式”的波動現象應該有所減少,有利于宏觀經濟的高質量發展。第三,建立大集團有利于集中力量辦大事,能夠把科研人員、技術人員集中起來,更有組織、更有效率地研發,有利于推動高質量發展和創新驅動戰略落地。

記者:近日鐵礦石期貨價格又創新高,自巴西淡水河谷潰壩事件之后,鐵礦石價格一直漲幅較大。鐵礦石漲價對鋼企利潤影響到底有多大?從目前的趨勢來看,未來會不會延續這樣一個漲的勢頭?

楊海峰:今年鐵礦石價格上漲對鋼鐵企業的影響是非常大的。2017年、2018年,鐵礦石價格穩定在60美元/噸~70美元/噸,對中國鋼鐵行業的復蘇、回暖起到了很好的支撐作用。2019年,自巴西淡水河谷潰壩事故之后,鐵礦石價格單邊上浮(漲幅50%),對鋼鐵行業效益的影響比較大,1月~4月份全行業效益下滑了30%。其間,資本市場對鐵礦石的炒作也起了推波助瀾的作用。

從長遠來看,隨著鋼鐵企業廢鋼用量的增大,如果國家再加大對廢鋼使用的政策支持,有利于減小和抑制鐵礦石的價格漲幅。同時,鐵礦石期貨或者其它方面采取一些措施,行業層面加強引導或預期引導,也有助于其回歸理性。

今年上半年鋼材市場行情之所以淡定產量巨大壓力,主要緣由有二:

鐵礦石再創五年新高,帶動黑色系期貨全線飄紅,現貨市場持續走強,但畢竟深處鋼市淡季,隨著氣溫升高,下游雖高位資源明顯謹慎,實際成交表現則一般,受利潤等多重因素影響鋼廠產能偏低,故市場庫存漲幅不大,鋼價底部有支撐,商家預期較謹慎,預計明鋼價或主穩偏強整理。

影響因素有以下三點

1、鐵礦石期價迭創逾五年新高

20日,鐵礦石期貨繼續上行,主力1909合約較高至837元/噸,創下2014年4月10日以來新高,日內漲幅一度超3.88%,本月以來累計漲幅超13.5%,與商品鐵礦石相關的A股方面,金嶺礦業、河北宣工、宏達礦業、海南礦業、首鋼股份、南鋼股份等均有不錯表現。

2、**:預計全年CPI同比漲幅會在2%-4%左右

國家**價格監測中心主任盧延純在6月20日舉辦的2019中國煤及煤化工產業大會上表示,預計預計全年CPI同比漲幅會在2%-4%左右,突破3%的可能性不大。

3、助力基建托底穩增長

作為逆周期調控政策對沖總需求下行的重要著力點,基建領域或迎來更多政策利好。多位專家預計,今年下半年地方債發行額度存在調整的可能,調整的空間或在專項債。

鋼材現貨市場

建筑鋼材:主穩個漲;期螺震蕩拉漲,宏觀利好影響延續,但現貨市場跟漲動力不足,商家操作上穩價出貨居多,終端需求難有較大改進,且對高位資源接受有限,整體成交表現較弱,預計建材價格或穩中個漲調整。

熱軋板卷:穩中偏強;唐山鋼坯拉漲20,現貨跟隨拉漲但整體出貨緩慢,庫存增加幅度較上周略減緩,需求淡季背景下價格居高,而實際需求得不到好轉,導致貿易商面臨庫存和虧損的壓力,預計明熱卷價格或穩中趨強。

中厚板:主穩個漲;期貨繼續拉漲,帶動市場操作情緒,貿易商大多上調出貨價,據反饋下游和中間貿易商幾乎無主動備貨操作,需求逐漸萎靡,預計明日中厚板價格由漲趨穩調整。

帶鋼:穩中上調;期貨全線飄紅,推動現貨持續走強,但畢竟深處鋼市淡季,下游雖高位資源明顯謹慎,實際成交一般,部分低位出貨尚可,隨著氣溫升高,后期終端需求勢必呈下降趨勢,預計明帶鋼價格或穩中調整。

型材:穩中向上;鋼坯拉漲,期螺飄紅運轉,宏觀消息面繼續堅挺,成本端支撐強勁有力,但鋼材供需的矛盾出現了快速積累,鋼材的高產量遭遇需求的下滑,矛盾開始逐步顯現,預計明型材市場穩中整理。

管材:穩中下行;期螺持紅,原料端價格堅挺上漲,管市價格偏強,但需求不佳,庫存現貨部分積壓,漲后高位成交乏力,市場出貨困難,心態不穩,操作稍顯謹,預計明日管材價格堅挺為主。

原材料現貨市場

鐵礦石:繼續漲;昨普指漲2.25美金,商家盼漲心態依舊,鋼廠采購特別的無奈,因為貿易商總是在不斷高要,而內粉性價比又優于外礦,市場易漲難跌沒有改變,預計明鐵礦石小幅偏強運行。

廢鋼:主穩個調;廢鋼受成材下跌以及環保影響收貨困難,鋼廠到貨表現一般,鋼廠利潤進一步壓縮,拉漲廢鋼意愿較低,不過市場資源比較緊缺,廢鋼進入漲跌兩難局面,預計明廢鋼價格震蕩運行。

焦炭:弱勢運行;多數鋼廠高爐開工高位,焦炭庫存穩定,受市場陸續降價影響,焦企心態不樂觀,部分焦企挺價意愿強,多認為市場優質焦炭供應偏緊,對跌價較為抵觸,預計明焦炭市場弱穩觀望。

生鐵:繼續跌;隨礦石大幅漲價,鐵廠惜售心態強已暫停接單,議價空間較大,整體需求未見好轉,加之原料價格高位,為數不少的鐵廠處于虧損狀態,各地停產鐵廠增多,預計明生鐵市場弱勢難改。

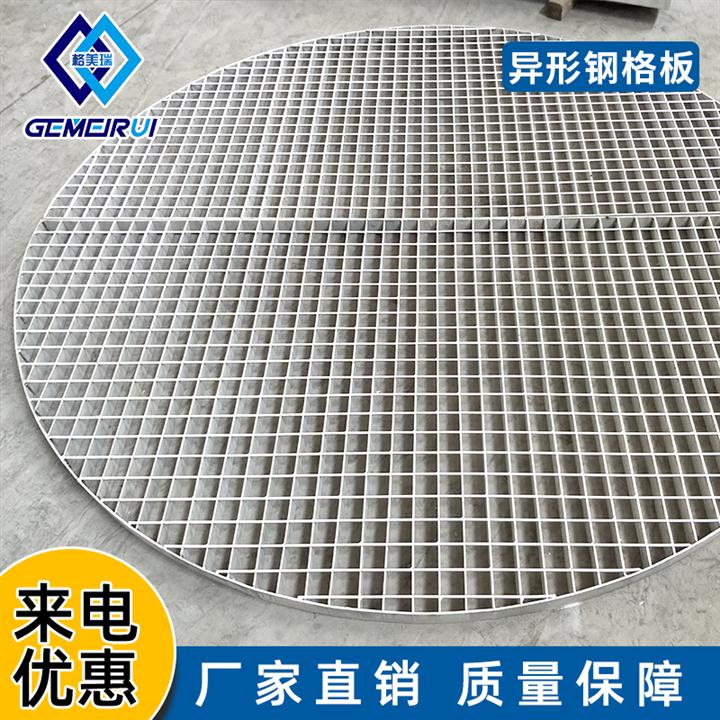

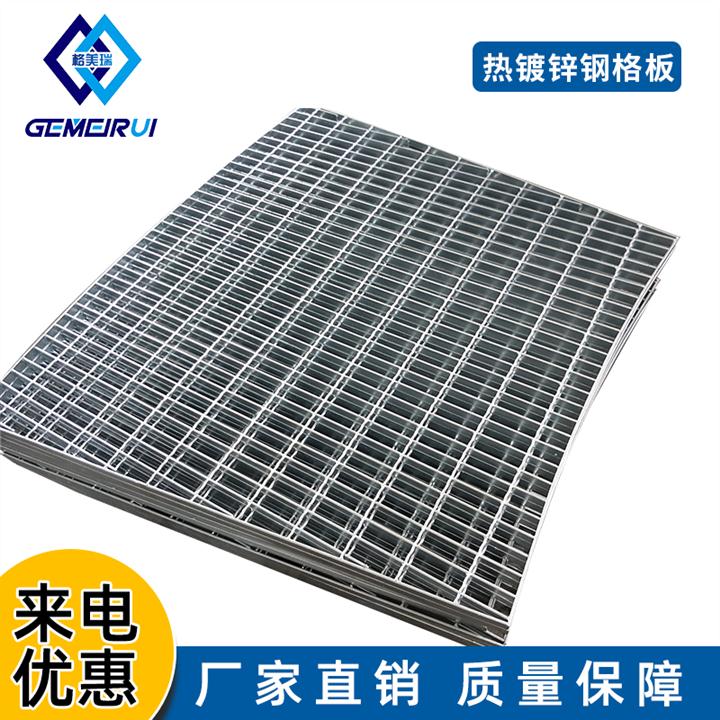

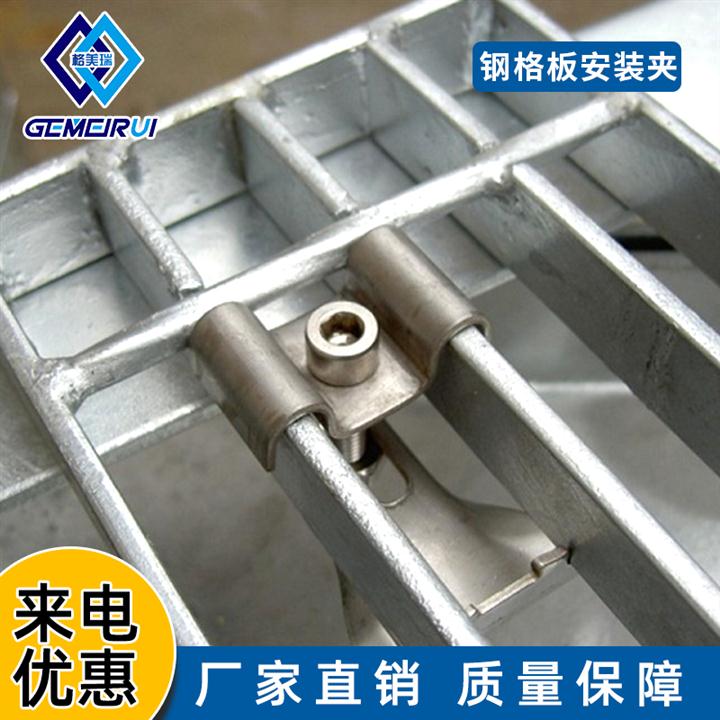

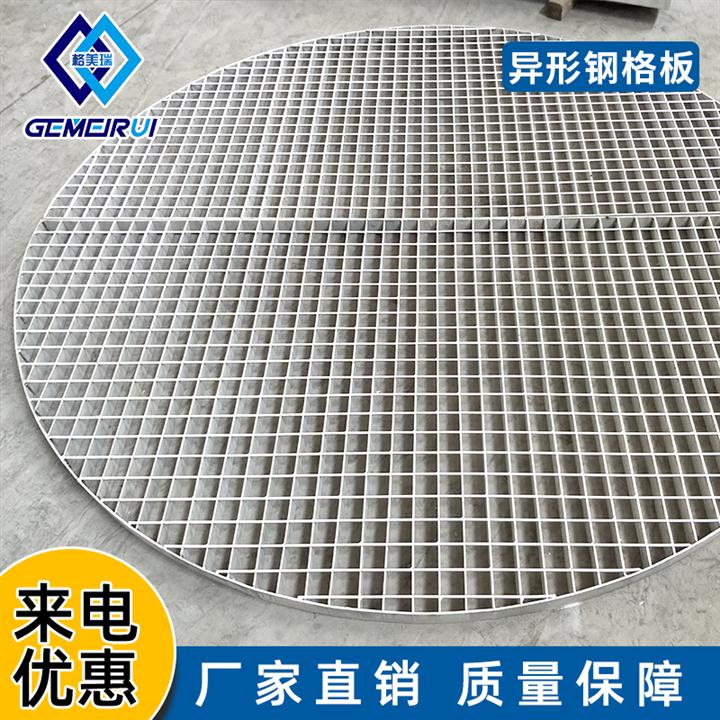

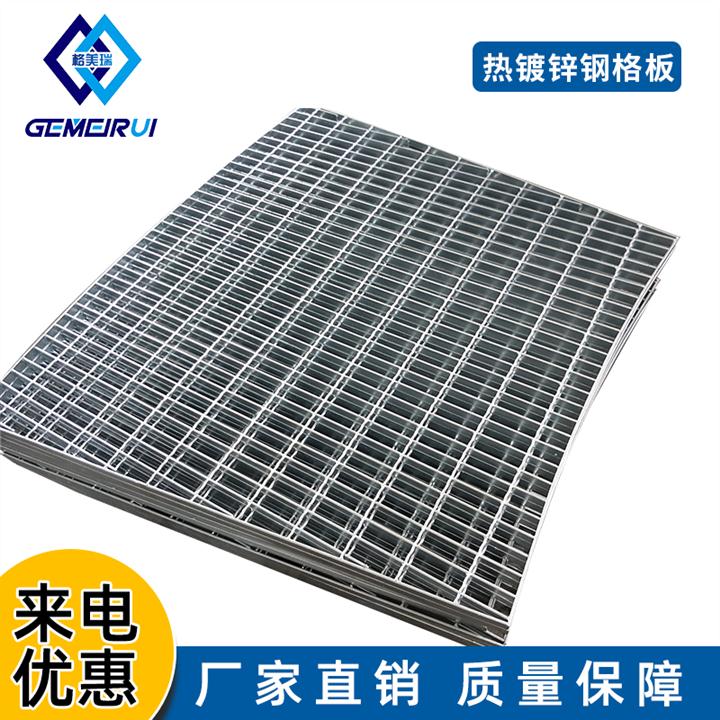

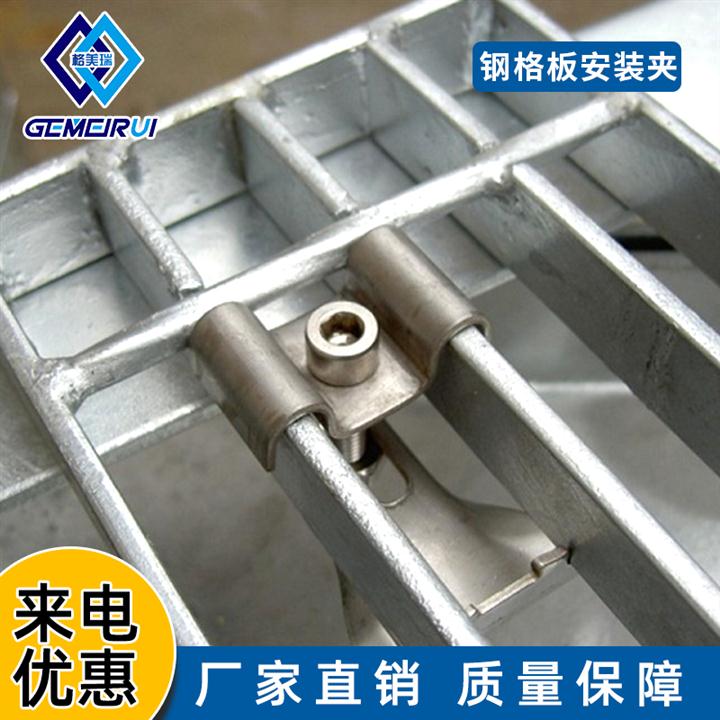

鋼格板適用于合金,建材,電站,鍋爐。造船。石化,化工及一般工業廠房、市政建設等行業,具有通風透光、防滑,承載力強,美觀耐用,易于清掃,安裝簡便等優點。新橋牌鋼格板已在國內外各行各業得到廣泛應用,主要用作工業平臺,梯踏板,扶欄,通道地板,鐵路橋側道,高空塔架平臺,排水溝蓋,井蓋,道路隔柵,立體停車場,學校、工廠、企事業、運動場、花園別墅的圍欄,也可用作民宅的外窗,陽臺護欄,高速公路、鐵路的護欄等。

-/gjcjdj/-

http://www.k513.cn